Muito tem se falado ultimamente, principalmente nas redes sociais, no caos que seria o Brasil com a extinção de três “direitos” sociais: previdência social, 13º salário e FGTS.

SE EU PUDESSE, ABRIRIA MÃO DE TODOS ELES!

Você está louco, professor? Por que essa revolta, jovem? Você bebeu, Ali?

Não, estou (aparentemente) dentro dos meus parâmetros de normalidade.=)

Voltando ao artigo, temos algumas PREMISSAS a serem observadas:

a) Quando você trabalha, na condição de empregado em uma empresa, você paga do seu bolso, em regra, 11% do seu salário bruto de contribuição previdenciária. Sendo que tal contribuição respeita o teto de R$ 5.189,82 (valor para o exercício 2016), ou seja, se você recebe R$ 10.000,00 mensais, a sua contribuição de 11% incidirá sobre o citado teto apenas. Não obstante, o seu patrão também deve pagar mensalmente uma contribuição patronal de 20% sobre o seu salário, sem respeita a nenhum teto, ou seja, no exemplo citado, a contribuição será de 20% sobre o salário de R$ 10.000,00.

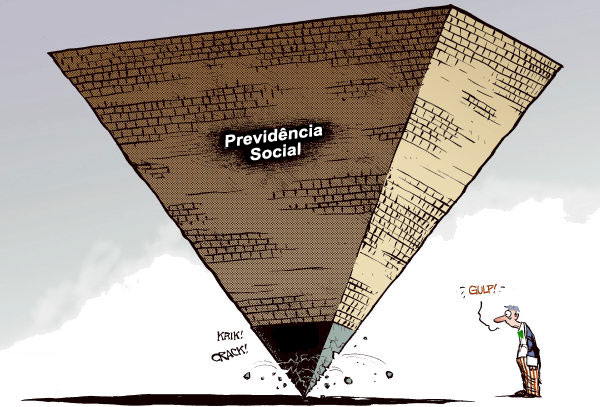

b) A previdência social no Brasil (também conhecida como INSS) adota o regime de repartição simples, ou seja, a contribuição que você paga, bem como aquela que o seu patrão paga servem exclusivamente para sustentar os benefícios previdenciários de quem é aposentado ou pensionista. Em resumo, quem está na ativa financia quem está na inativa, por isso, tal regime recebe a carinhosa e pomposa alcunha de “pacto de gerações”. Em outras palavras, esses dois recolhimentos mensais não formam um fundo monetário (uma poupança, em grosso modo) em prol de você mesmo, o que é péssimo do ponto de vista financeiro (não precisa ser economista para perceber o engodo presente no sistema de repartição adotado em terras tupiniquins), mas sim financiam uma pirâmide financeira que depende da entrada de novos recolhimentos para pagar aqueles que já recebem os benefícios.

c) Quando se fala em extinção do 13º salário, entende-se que o seu valor deve ser diluído nos 12 meses que compõem o ano civil, ou seja, em cada mês você receberá 1/12 da sua gratificação natalina. Essa é a lógica por trás da “extinção” do benefício. No caso em tela: R$ 10.000,00 / 12 = R$ 833,33 a mais por mês. Ao invés de esperar os meses de junho e/ou dezembro de cada ano para receber a sua parcela única ou as suas duas parcelas de 13.º salário, por que não receber de forma diluída em 12 vezes? Você dispõe do salário de forma antecipada e pode investir/utilizar tal benefício de forma regular.

d) O FGTS, por sua vez, é uma parcela de 8% do seu salário bruto mensal que o seu patrão recolhe numa conta da Caixa Econômica Federal em seu nome. Em algum momento da sua vida (dispensa sem justa causa, aposentadoria, quitação de financiamento imobiliário, etc.) você poderá levantar (sacar) esse valor corrigido. Poxa, que legal que o governo é! Não, não se iluda, meu caro! A remuneração (correção) desses valores depositados é feita com base na Taxa de Referência (TR) + 3,0% ao ano, ou seja, nos últimos 3 anos, essa correção foi, em média, de 4,5% ao ano. Isso é muito ou pouco? Isso é MUITO POUCO! A taxa básica de juros (Selic) vai fechar 2016 acima dos 14,0% e a inflação bem acima dos 8,0%! Em resumo, o FGTS, ao invés de proteger o trabalhador, é um ardil adotado pelo governo para captar dinheiro do trabalhador, investir em aplicações rentáveis (ou empreiteiras do Minha Casa Minha Vida) e devolver o dinheiro futuramente com uma correção pífia ao trabalhador. É praticamente um roubo institucionalizado em lei.

– A previdência social é um péssimo negócio! Eu trabalho e pago a aposentadoria de quem já está inativo. E quando chegar a minha vez de me aposentar vou depender do trabalho de quem está na ativa. É um sistema que não se sustenta financeiramente e tende, no médio-longo prazo, a entrar em colapso, como toda pirâmide financeira. É uma conta que nunca vai fechar! Por essa dependência entre as gerações (ativos x inativos) e pela ineficiência adotada no sistema de repartição, os valores de aposentadoria não são corrigidos conforme a inflação, ou seja, cedo (após três anos) ou tarde (após dez anos), TODOS OS APOSENTADOS ESTARÃO RECEBENDO UM SALÁRIO MÍNIMO DE APOSENTADORIA. É trágico, mas é a mais pura verdade. Um sistema que não capitaliza o dinheiro investido e apenas reparte nunca vai dar certo, seja no Brasil, no Japão, na União Europeia ou nos Estados Unidos.

– Não faz sentido ter que esperar determinadas épocas do ano (junho e/ou dezembro) para receber o 13º salário! É melhor fazer um fluxo contínuo de 12 parcelas durante o ano. Melhora muito a programação financeira do trabalhador e da sua família.

– O FGTS, como podemos perceber, é um roubo institucionalizado, onde o governo capta capital e o devolve com mais umas migalhas, sendo que quase a totalidade de rendimentos fica com o próprio governo, que aplicou o SEU DINHEIRO em investimentos lucrativos.

Para entender como o FGTS é um assalto ao trabalhador

Agora que você conheceu os malefícios embutidos nos institutos citados (previdência social, 13º salário e FGTS), vamos realizar um estudo de caso onde o trabalhador e/ou empregador, ao invés de realizar os recolhimentos devidos (previdência e FGTS) e pagar o 13º em uma ou duas parcelas, utilizasse tais recursos em prol do trabalhador de maneira eficiente e SEM A PRESENÇA DO GOVERNO. Vamos nessa?

ESTUDO DE CASO I:

Danilo, engenheiro mecânico numa empresa multinacional, recebe um salário bruto de R$ 12.000,00. No nosso estudo de caso, os valores devidos de Previdência Social e FGTS seriam revertidos em renda todos os meses e, não obstante, o 13º salário seria parcelado em 12 vezes, ou seja, incorporado aos salários mensais.

Diante dos dados, teríamos:

Salário: R$ 12.000,00

Contribuição patronal: R$ 12.000,00 x 20% = R$ 2.400,00

Contribuição do empregado: R$ 5.189,82 x 11% = R$ 570,88

FGTS: R$ 12.000,00 x 8% = R$ 960,00

13º salário: R$ 12.000 / 12 = R$ 1.000,00

Salário: R$ 12.000,00

Contribuição patronal: R$ 12.000,00 x 20% = R$ 2.400,00

Contribuição do empregado: R$ 5.189,82 x 11% = R$ 570,88

FGTS: R$ 12.000,00 x 8% = R$ 960,00

13º salário: R$ 12.000 / 12 = R$ 1.000,00

Observe que a soma das contribuições previdenciárias, do FGTS e do 13º salário parcelado resultaria num montante de R$ 4.930,88 a mais no salário de Danilo, ou seja, um AUMENTO REAL DE 41,1% DA SUA RENDA MENSAL.

Entretanto, ele não poderia contar com a previdência social (aposentadoria) e nem com o saque futuro do seu saldo de FGTS. O que fazer?

Simples, desse aumento de R$ 4.390,88, poderíamos subtrair R$ 1.000,00 (13º salário parcelado mensalmente) para gastos pessoais e depositar todos os meses o valor de R$ 3.930,88 (previdência social + FGTS) em uma aplicação financeira e sacar, após 30 ou 35 anos de trabalho, o valor acumulado.

E isso seria muito ou pouco?

Depende no que o Danilo iria aplicar o seu dinheiro mensalmente. Depende do perfil dele (conservador, moderado ou agressivo).

Para efeitos de cálculo, vamos pegar o pior e mais famoso investimento existente no Brasil, a poupança. Para constar, toda as vezes que alguém me fala que deixa boa parte da sua reserva financeira na poupança eu sempre fico na dúvida entre chorar ou rir da pessoa que me deu essa notícia. =(

Enfim, vamos focar no artigo.

No caso, Danilo trabalharia 30 anos (360 meses) e iria se aposentar. Sendo assim, ao final dessas três décadas, considerando a (BAIXÍSSIMA) correção de 0,70% ao mês da poupança, Danilo teria o seguinte montante acumulado:

R$ 6.401.271,09

Esse valor equivale a 378 salários de R$ 16.930,88 (R$ 12.000,00 + R$ 4.930,88).

EM RESUMO, APÓS 30 ANOS TRABALHANDO, DANILO TERIA JUNTADO MAIS DE 31 ANOS DE ALTÍSSIMO SALÁRIO PARA DESFRUTAR A APOSENTADORIA DE FORMA DIGNA E HONROSA (SEM CONTAR COM OS JUROS CAPITALIZÁVEIS QUE CONTINUARÃO TRABALHANDO EM PROL DO SEU PATRIMÔNIO FINANCEIRO). Isso investindo em uma péssima aplicação como a poupança. Imagine se ele investisse em uma aplicação (como o Tesouro Direto) com a taxa Selic, atualmente em 14,5% ao ano. Ou em ações com maior risco.

ESTUDO DE CASO II:

Para evitar alegações de que para remunerações menores a minha análise seria falha, façamos um segundo raciocínio.

Luiz, auxiliar de metalurgia, em início de carreira numa montadora de automóveis, recebe um salário bruto de R$ 880,00 (um salário mínimo atual). Entretanto, se os valores devidos de previdência social e FGTS fossem revertidos em renda todos os meses e, não obstante, o 13º salário fosse parcelado em 12 vezes mensais, teríamos:

Salário: R$ 880,00

Contribuição patronal: R$ 880,00 x 20% = R$ 176,00

Contribuição do empregado: R$ 880,00 x 8% = R$ 70,40

FGTS: R$ 880,00 x 8% = R$ 70,40

13º salário: R$ 880,00 / 12 = R$ 73,33

Contribuição patronal: R$ 880,00 x 20% = R$ 176,00

Contribuição do empregado: R$ 880,00 x 8% = R$ 70,40

FGTS: R$ 880,00 x 8% = R$ 70,40

13º salário: R$ 880,00 / 12 = R$ 73,33

Observe que a soma das contribuições previdenciárias, do FGTS e do 13º salário parcelado resultou num montante de R$ 390,13 a mais no salário de Luiz, ou seja, ele teve um AUMENTO REAL DE 44,3% DA SUA RENDA MENSAL.

Entretanto, como no caso de Danilo, ele não poderia contar com a previdência social (aposentadoria) e nem com o saque futuro do seu saldo de FGTS. O que fazer?

Simples, desse aumento de R$ 390,13, Luiz utilizaria R$ 73,33 (13º salário parcelado) para gastos pessoais e depositaria mensalmente o valor de R$ 316,80 (previdência social + FGTS) em uma aplicação financeira e sacaria, após 30 ou 35 anos de trabalho, o valor acumulado.

E isso seria muito ou pouco?

Novamente, dependeria no que o Luiz fosse aplicar o seu dinheiro mensalmente e do seu perfil (conservador, moderado ou agressivo). Supondo novamente que fosse a poupança e que Luiz trabalhasse por 30 anos (360 meses) antes de se aposentar, ao final dessas três décadas, considerando a (BAIXÍSSIMA) correção de 0,70% ao mês da poupança, Luiz teria o seguinte montante acumulado:

R$ 515.895,34

Um valor equivalente a 406 salários de R$ 1.270,13 (R$ 880,00 + R$ 390,13).

EM RESUMO, APÓS 30 ANOS TRABALHANDO, LUIZ TERIA JUNTADO QUASE 34 ANOS DE SALÁRIO MAJORADO PARA DESFRUTAR A APOSENTADORIA (SEM CONTAR COM OS JUROS CAPITALIZÁVEIS QUE CONTINUARÃO TRABALHANDO EM PROL DO SEU PATRIMÔNIO FINANCEIRO). Isso, lembrando, investindo em uma péssima aplicação como a poupança. Imagine se ele investisse em uma aplicação (como o Tesouro Direto) que rendesse próximo da taxa Selic, atualmente em 14,5% ao ano. E supondo que Luiz mantivesse a renda baseada em um salário mínimo a vida inteira.

Se você ainda pensa que a Previdência Social e o FGTS são “direitos” inegociáveis, uma verdadeira “vitória dos trabalhadores”, lembre-se do seu avô, da sua avó, do seu pai ou da sua mãe que é aposentado do INSS há alguns anos e tem que se virar com R$ 880,00 por mês e o saldo do FGTS já se foi há pelo menos uns 10 anos.

Grande abraço

Nenhum comentário:

Postar um comentário